特別關注|從稅收角度出發,企業如何進行多層海外投資架構的搭建

根據境外所得稅收抵免政策規定,中國“走出去”企業可以將投資層級擴展到五層,獲得更大的稅收安排空間。如何搭建合法、有效的全球投資框架?

(圖源:網絡)

搭建全球投資架構:考量主要稅務要素

“走出去”企業在設計其全球投資結構(層級)時,稅務是重要的考量因素,主要包括稅收協定、境外稅收抵免、受控外國公司規定、資本弱化、轉讓定價和反等方面。

稅收協定方面,通常對股息、利息、特許權使用費和資本利得給予優惠的預提稅稅率,如協定優惠稅率通常0~7%,而沒有協定的預提稅稅率為10%~25%。

企業需要注意的是,協定優惠的適用對象是有條件的,即“受益所有人”是受限制的。

比如,要求享受協定的公司要有實質性業務,不能只是注冊一個殼公司,以防止第三國居民濫用稅收協定。

在受控外國公司規定方面,我國相關稅法規定,我國居民企業或者由我國居民控制的設立在實際稅負明顯偏低(低于12.5%)的國家(地區)的企業,并非由于合理的經營需要而對利潤不作分配或者減少分配的,我國稅務機關可對此利潤視同分配,并予以征稅。

“走出去”企業還要考慮相關國家資本弱化和轉讓定價方面的規定,防范由此所產生的稅務風險。

資本弱化是針對企業關聯方債務與資本金的比例作出的規定,即企業的關聯方債務超過稅法規定債資比的部分產生的利息費用,不能在企業所得稅前抵扣,以防止企業通過過度負債,以利息費用稅前抵扣來。

轉讓定價管理,指各國稅務機關對企業與其關聯方之間的業務往來是否符合獨立交易原則,進行審核評估和調查調整。

反方面,企業需關注稅基侵蝕和利潤轉移(BEPS)多邊公約和共同申報準則(CRS)。一些激進的全球投資框架設計和相關的稅收籌劃,將面臨更加嚴峻的國際稅收征管、反調查及納稅調整。

與此同時,“走出去”企業在設計和搭建全球投資架構時,需要考慮的非稅務因素主要包括行業準入、主體的法律形式、外匯管制及匯兌風險、設立及隨后管理成本、融資渠道、知識產權的保護、勞動法規及勞動爭議解決等。

一般來說,“走出去”企業集團比較理想的全球投資架構,應兼顧稅負較低且符合商業運作的需求,即在全球的實際稅負較低,同時保障在全球各地業務的正常運轉和發展。

頂級機構注冊地:選擇港要關注反監管

在一個全球實際稅負較低的投資框架中,頂層機構通常選擇設立在港,或者是在低稅國。

港具有一些共同特點:

1、社會穩定;

2、沒有稅或稅負很低;

3、注冊公司非常方便,維護成本很小;

4、有較健全的法律體系;

5、沒有外匯管制;

6、有嚴格的商業及銀行保密制度;

7、有方便的中介服務等。

“走出去”企業選擇頂層機構注冊地,在看中港獨具優勢的同時,需要關注相關的稅務因素。

以開曼群島為例,開曼群島沒有直接稅收;注冊國外公司手續非常簡單,不需要政府監管部門批準,不需要前期資本;公司將股份轉讓給第三方時,沒有稅收,除非這些股份與房地產投資有關;公司董事和高管充分享受隱私權保護等。

再以我國香港為例,香港實行屬地征稅,只有在香港產生或來自香港的利潤才征稅,利得稅稅率為16.5%;不征收資本利得稅,沒有受控外國公司規則和資本弱化規則,稅收損失可以無限期結轉;與多個國家和地區簽訂了避免雙重征稅的稅收協定,與內地簽有稅收安排;無外匯管制,對外來投資者將股息和資金調回無限制等。

實際操作中,中國“走出去”的民營企業,以及在美國上市的“中概股”,大多選擇在開曼群島注冊,將其作為全球投資架構的最頂層;

絕大多數“走出去”的央企、國企,選擇在香港注冊,將其作為全球投資架構的最頂層。

需要注意的是,很多國家對純粹的地出臺了強有力的反監管和限制措施。

因此,“走出去”企業一般會選擇在頂層下(即在第二層~第三層),再加上一些有稅但相對較低、法制寬松但規范的國家和地區,而不是純粹地疊加港。

提醒“走出去”企業避免采用過激的全球稅務投資框架設計和籌劃,不能追求極端的目的,直接將頂層的港與有實際業務的公司(國家)相關聯。

中間層投資地:稅收協定較多的國家成首選

“走出去”企業在設計中間控股公司架構(第三層~第四層)時,一般選擇稅制比較規范透明(不是明顯的低稅國),稅收協定較多、協定優惠稅率較低且對受益人限制較少的國家,同時要關注該國有關控股公司經營的實體化規定、最低財稅申報要求和披露制度、公司設立和日常遵從維護成本、中介服務水平和成本等。

根據以往的經驗,荷蘭、盧森堡、比利時、愛爾蘭和瑞士常被選定為中間層的投資國,企業看中的就是這些國家規范的市場環境和較優惠的稅收待遇。

以荷蘭為例,作為歐盟成員國,荷蘭可得益于各種歐盟指令;與100多個國家、地區簽有雙邊稅收協定或安排,可以幫助企業減免各項預提稅和避免雙重征稅;納稅人可就未來的稅收待遇以預約申請的形式,從當地稅務機關得到確認;企業所得稅稅率為25.5%,相對于其他歐盟國家是較低的,且實行聯合報稅制度,相關聯的企業可以盈虧互抵;對從荷蘭向境外支付的利息和特許權使用費不征預提稅;享受相應的參股所得制度,即符合條件的荷蘭投資公司,從其子公司獲得的股利、利息、資本利得可享受優惠。

同樣是歐盟成員國的比利時,也可得益于各種歐盟指令;與100多個國家和地區簽有雙邊稅收協定,企業可享有優惠的協定稅率;比利時的投資公司從其子公司獲得的股利、利息、資本利得享有優惠待遇。比利時還有其獨特的稅收優惠制度,如專利收益稅收扣減制度,企業自主研發活動越多,企業稅負越低;又如虛擬利息抵扣制度,比利時居民和非居民企業從其應納稅所得額中,可扣除一項基于股東權益(凈資產)計算出的虛擬利息,從而降低企業所得稅實際負擔。

此外,荷蘭、比利時和盧森堡具有歐洲陸運和空運的比較優勢,容易滿足企業運營上的實體化要求;而瑞士和愛爾蘭在金融方面有特殊的稅收優惠。

鑒于上述稅收因素和商業因素的比較優勢,大多數中國“走出去”企業選擇上述國家作為中間層投資國。

底層投資地:重點考慮項目所在國

“走出去”企業在選擇底層投資國時(第四層~第五層),大部分選擇有實質業務運作的國家和地區,如項目所在國。

在新的五層間接抵收規定下,隨著“走出去”企業在境外業務的拓展和多元化,企業可以考慮增加多個并行的多層投資架構,特別是將性質不同的行業、業務,分別以不同的層級進行分割,并行開展,這樣既可以享受上述多層投資框架的稅收優惠,又可以最大限度地分散稅務風險。

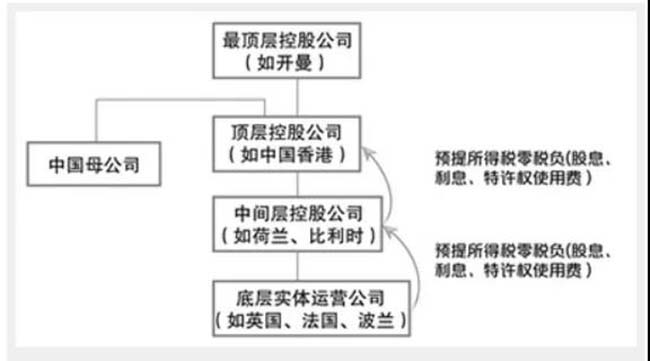

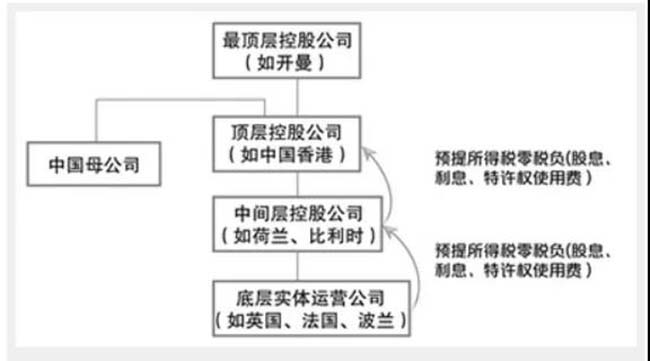

(中國“走出去 ”企業全球投資架構圖示)

(圖源:網絡)

搭建全球投資架構:考量主要稅務要素

“走出去”企業在設計其全球投資結構(層級)時,稅務是重要的考量因素,主要包括稅收協定、境外稅收抵免、受控外國公司規定、資本弱化、轉讓定價和反等方面。

稅收協定方面,通常對股息、利息、特許權使用費和資本利得給予優惠的預提稅稅率,如協定優惠稅率通常0~7%,而沒有協定的預提稅稅率為10%~25%。

企業需要注意的是,協定優惠的適用對象是有條件的,即“受益所有人”是受限制的。

比如,要求享受協定的公司要有實質性業務,不能只是注冊一個殼公司,以防止第三國居民濫用稅收協定。

在受控外國公司規定方面,我國相關稅法規定,我國居民企業或者由我國居民控制的設立在實際稅負明顯偏低(低于12.5%)的國家(地區)的企業,并非由于合理的經營需要而對利潤不作分配或者減少分配的,我國稅務機關可對此利潤視同分配,并予以征稅。

“走出去”企業還要考慮相關國家資本弱化和轉讓定價方面的規定,防范由此所產生的稅務風險。

資本弱化是針對企業關聯方債務與資本金的比例作出的規定,即企業的關聯方債務超過稅法規定債資比的部分產生的利息費用,不能在企業所得稅前抵扣,以防止企業通過過度負債,以利息費用稅前抵扣來。

轉讓定價管理,指各國稅務機關對企業與其關聯方之間的業務往來是否符合獨立交易原則,進行審核評估和調查調整。

反方面,企業需關注稅基侵蝕和利潤轉移(BEPS)多邊公約和共同申報準則(CRS)。一些激進的全球投資框架設計和相關的稅收籌劃,將面臨更加嚴峻的國際稅收征管、反調查及納稅調整。

與此同時,“走出去”企業在設計和搭建全球投資架構時,需要考慮的非稅務因素主要包括行業準入、主體的法律形式、外匯管制及匯兌風險、設立及隨后管理成本、融資渠道、知識產權的保護、勞動法規及勞動爭議解決等。

一般來說,“走出去”企業集團比較理想的全球投資架構,應兼顧稅負較低且符合商業運作的需求,即在全球的實際稅負較低,同時保障在全球各地業務的正常運轉和發展。

頂級機構注冊地:選擇港要關注反監管

在一個全球實際稅負較低的投資框架中,頂層機構通常選擇設立在港,或者是在低稅國。

港具有一些共同特點:

1、社會穩定;

2、沒有稅或稅負很低;

3、注冊公司非常方便,維護成本很小;

4、有較健全的法律體系;

5、沒有外匯管制;

6、有嚴格的商業及銀行保密制度;

7、有方便的中介服務等。

“走出去”企業選擇頂層機構注冊地,在看中港獨具優勢的同時,需要關注相關的稅務因素。

以開曼群島為例,開曼群島沒有直接稅收;注冊國外公司手續非常簡單,不需要政府監管部門批準,不需要前期資本;公司將股份轉讓給第三方時,沒有稅收,除非這些股份與房地產投資有關;公司董事和高管充分享受隱私權保護等。

再以我國香港為例,香港實行屬地征稅,只有在香港產生或來自香港的利潤才征稅,利得稅稅率為16.5%;不征收資本利得稅,沒有受控外國公司規則和資本弱化規則,稅收損失可以無限期結轉;與多個國家和地區簽訂了避免雙重征稅的稅收協定,與內地簽有稅收安排;無外匯管制,對外來投資者將股息和資金調回無限制等。

實際操作中,中國“走出去”的民營企業,以及在美國上市的“中概股”,大多選擇在開曼群島注冊,將其作為全球投資架構的最頂層;

絕大多數“走出去”的央企、國企,選擇在香港注冊,將其作為全球投資架構的最頂層。

需要注意的是,很多國家對純粹的地出臺了強有力的反監管和限制措施。

因此,“走出去”企業一般會選擇在頂層下(即在第二層~第三層),再加上一些有稅但相對較低、法制寬松但規范的國家和地區,而不是純粹地疊加港。

提醒“走出去”企業避免采用過激的全球稅務投資框架設計和籌劃,不能追求極端的目的,直接將頂層的港與有實際業務的公司(國家)相關聯。

中間層投資地:稅收協定較多的國家成首選

“走出去”企業在設計中間控股公司架構(第三層~第四層)時,一般選擇稅制比較規范透明(不是明顯的低稅國),稅收協定較多、協定優惠稅率較低且對受益人限制較少的國家,同時要關注該國有關控股公司經營的實體化規定、最低財稅申報要求和披露制度、公司設立和日常遵從維護成本、中介服務水平和成本等。

根據以往的經驗,荷蘭、盧森堡、比利時、愛爾蘭和瑞士常被選定為中間層的投資國,企業看中的就是這些國家規范的市場環境和較優惠的稅收待遇。

以荷蘭為例,作為歐盟成員國,荷蘭可得益于各種歐盟指令;與100多個國家、地區簽有雙邊稅收協定或安排,可以幫助企業減免各項預提稅和避免雙重征稅;納稅人可就未來的稅收待遇以預約申請的形式,從當地稅務機關得到確認;企業所得稅稅率為25.5%,相對于其他歐盟國家是較低的,且實行聯合報稅制度,相關聯的企業可以盈虧互抵;對從荷蘭向境外支付的利息和特許權使用費不征預提稅;享受相應的參股所得制度,即符合條件的荷蘭投資公司,從其子公司獲得的股利、利息、資本利得可享受優惠。

同樣是歐盟成員國的比利時,也可得益于各種歐盟指令;與100多個國家和地區簽有雙邊稅收協定,企業可享有優惠的協定稅率;比利時的投資公司從其子公司獲得的股利、利息、資本利得享有優惠待遇。比利時還有其獨特的稅收優惠制度,如專利收益稅收扣減制度,企業自主研發活動越多,企業稅負越低;又如虛擬利息抵扣制度,比利時居民和非居民企業從其應納稅所得額中,可扣除一項基于股東權益(凈資產)計算出的虛擬利息,從而降低企業所得稅實際負擔。

此外,荷蘭、比利時和盧森堡具有歐洲陸運和空運的比較優勢,容易滿足企業運營上的實體化要求;而瑞士和愛爾蘭在金融方面有特殊的稅收優惠。

鑒于上述稅收因素和商業因素的比較優勢,大多數中國“走出去”企業選擇上述國家作為中間層投資國。

底層投資地:重點考慮項目所在國

“走出去”企業在選擇底層投資國時(第四層~第五層),大部分選擇有實質業務運作的國家和地區,如項目所在國。

在新的五層間接抵收規定下,隨著“走出去”企業在境外業務的拓展和多元化,企業可以考慮增加多個并行的多層投資架構,特別是將性質不同的行業、業務,分別以不同的層級進行分割,并行開展,這樣既可以享受上述多層投資框架的稅收優惠,又可以最大限度地分散稅務風險。

(中國“走出去 ”企業全球投資架構圖示)

最后更新時間:2021-03-25 閱讀:131次分享本文